住宅の買い時を見極めるための金利動向や税制などのまとめサイト

住宅取得等資金贈与の特例2024年を解説 非課税特例の変更点や延長で贈与税はどうなる?

2024(令和6)年1月1日~2026(令和8)年12月31日までの贈与

※改正にて3年間の期間延長しました

住宅取得等資金贈与の特例とは、子や孫が住宅を購入するために父母または祖父母が援助した資金に対して、一定の金額までは贈与税を課税しないという制度です。

例えば、住宅購入資金が不足している場合や、子育て世帯で住宅購入の負担を下げたい時など、親からの支援で不足分を補ったり、初期費用や住宅ローンの支払いの負担を軽減したりできます。この特例は贈与の際の税金の負担を軽減し、親から子への資金贈与のハードルを下げることができます。

住宅取得等資金贈与の特例の概要

この特例の非課税限度額は、次の住宅用家屋の区分に応じて金額が定められています。

※以前は契約の締結時期で段階的に限度額が設定されていましたが、令和4年度の改正で契約時期は不問となりました。

資金の贈与を受けて家を新築等する時

- 1,000万円:耐震、省エネまたはバリアフリーの住宅用家屋の場合

- 500万円:上記以外の住宅用家屋の場合

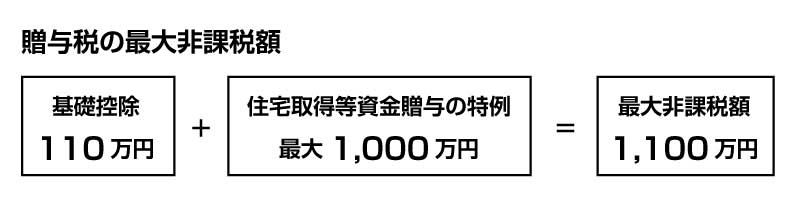

贈与税は、一年単位で課税される暦年課税で基礎控除110万円が設定されており、一年の贈与額が110万円以内ならば課税されません。しかし、住宅購入資金のように高額になる場合は、贈与額が控除額の110万円を超える可能性があります。そのようなケースにおいて、住宅取得等資金贈与の特例を利用すれば、最大1,000万円までが非課税となり、基礎控除の110万円と合わせて最大1,110万円までの贈与が非課税になります。ただし、既に支払いを開始している住宅ローンの返済に対する援助は、この制度の対象にはなりません。

住宅取得等資金贈与の特例の非課税枠は贈与される側に対するものであり、祖父や父など複数の人から贈与を受ける場合の合計額です。

また、相続開始前7年以内(令和5年度税制改正にて3年から7年へ延長。適用は令和6年1月1日から)に行われた贈与は相続財産とみなされ相続税の課税対象になりますが、この住宅取得等資金贈与の特例分においては、相続財産に含まれず相続税の課税対象になりません。

これまでの制度改正点

令和6年度の改正

| 贈与期限 | 3年延長 :2024(令和6)年1月1日~2026(令和8)年12月31日までの贈与 |

|---|---|

| 「良質な住宅」の要件 | 非課税限度額が1,000万円に上乗せされる「良質な住宅」の要件について、新築住宅の省エネ性能要件をZEH水準(断熱等性能等級5以上かつ一次エネルギー消費量等級6以上)とする。 ※令和5年12月31日までに建築確認を受けた住宅又は令和6年6月30日までに建築された住宅については、改正前要件(断熱等性能等級4以上又は一次エネルギー消費量等級4以上)のまま。 |

令和5年度の改正

住宅取得等資金贈与の特例の改正はありませんが、贈与に係る以下の改正がありました。

| 相続税の課税対象期間(暦年課税) | 相続開始前3年以内の贈与 → 相続開始前7年以内の贈与 |

|---|---|

| 相続時精算課税制度の拡充 | 基礎控除なし → 基礎控除110万円が適用。さらに、相続開始前7年以内の贈与も相続財産への加算なし |

令和4年度の改正

| ①贈与期限 | 2年延長 → 2023(令和5)年12月31日まで |

|---|---|

| ②非課税限度額 | 1,500万円 → 1,000万円(省エネ、耐震性、バリアフリー性能に優れた住宅) 1,000万円 → 500万円(上記以外の一般住宅) |

| ③適用対象住宅 | 築年数要件を廃止 新耐震基準に適合(昭和57年1月1日以降に建築された住宅は新耐震基準に適合とみなす) |

| ④受贈者の年齢要件 | 20歳以上 → 18歳以上 |

※上記(②を除く)の改正は、住宅取得等資金の贈与に係る相続時精算課税制度の特例措置についても同様とする

※上記改正は、令和4年1月1日(上記④の改正は令和4年4月1日)以降の贈与から適用

住宅取得等資金贈与の特例の主な適用条件

| 住宅取得等資金贈与の特例 | |

|---|---|

| 贈与者(意思表明可能な人) | 直系尊属(父母、祖父母、曾祖父母など) |

| 受贈者 | その年の1月1日現在※18歳以上の直系卑属 ※令和4年3月31日以前は20歳以上 その年の合計所得2,000万円以下の者に限る(新築等をする住宅用の家屋の床面積が40㎡以上50㎡未満の場合は、1,000万円以下) 原則、贈与の時に日本国内に住所を有する者 |

| 取得する住宅 | 新築または取得した家屋の登記簿上の床面積は40㎡以上240㎡以下 中古住宅の場合、新耐震基準に適合する住宅(築年数要件廃止) ※登記簿上の建築日付が昭和57年1月1日以降なら新耐震基準に適合とみなす 増改築の場合、工事費用が100万円以上 |

| 控除額(非課税枠) |

|

| 選択手続 | 贈与を受けた年の翌年3月15日までに申告(入居済であること) ※基礎控除110万円以下なら申告不要 |

| 税率 | 非課税枠を超えた部分の課税税率 【暦年課税制度】の場合:超過累進税率10%~55%(8段階) 【相続時精算課税制度】を利用した場合:一律20% |

| 相続発生時の相続財産への加算 | 非課税の特例のため、相続財産への加算なし |

| 特別控除の複数適用 | なし |

| 適用期限 | 2026(令和8)年12月31日までの贈与 |

申告方法

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

申告手段は①e-Tax(電子申告)、②郵便または信書便で送付、③持参です。また、令和6年分の贈与税の申告から④スマホ申告が可能になる予定です。

なお、贈与税の基礎控除額110万円以下なら申告は不要ですが、住宅取得等資金贈与の特例の非課税額の範囲内でも、110万円を超える贈与は申告が必要です。

贈与税の2つの課税方法「暦年課税」と「相続時精算課税」の比較

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2つの方法があります。生前贈与する場合に一般的なのは暦年課税で、年間110万円の基礎控除額を超える分に税率を乗じて課税されます。この暦年課税の税率は超過累進税率10~55%で、贈与額が大きくなると税率も上がります。

一方、相続時精算課税は、贈与回数に関係なく2,500万円分の贈与が非課税になる制度です。贈与金額が非課税枠2,500万円を超えた場合は、超過分一律20%で贈与税が課税されます。累進課税制の暦年課税だと、2,500万円以上の金額には50〜55%で贈与税が課税されるため、一度で多くの贈与をしたい場合に有効です。もし、1年間(1月1日~12月31日)に贈与を受けた財産の価額の合計額(課税価格)が2,500万円未満の場合は、残額分が翌年の特別控除額として持ち越されます。ただし、この2,500万円は贈与税が非課税になるだけであり、将来の相続発生時に、他の生前贈与財産と共に相続財産に加算されて相続税が計算されます。その際、既に納付している贈与税額が相続税から差し引かれます。

相続時精算課税制度は、あくまでも課税の先送りですが、上の世代から若い世代への財産の早期移転を促す狙いがあり、十分な資産を持たない若い世代の住宅ローンの負担軽減や、投資などの資産形成を早期に始められるなど、経済的なメリットが期待されます。もし、遺産が不動産の場合は、相続の際に贈与時の時価で遺産に加えられるため、贈与後に不動産の価値が上がっても、その分相続税の節税になります。

なお、2,500万円の特別控除額は贈与者一人当たりの額であり、両親からそれぞれ贈与を受ける場合は合計5000万円が非課税となります。さらに、父親、母親がそれぞれ別の課税方法を選択することも可能です。例えば、父親からは暦年課税でもらい、母親からは相続時精算課税でもらうというやり方もできます。

| 暦年課税 | 相続時精算課税 | ||

|---|---|---|---|

| 一般枠 | 住宅取得資金 | ||

| 贈与者(意思表明可能な人) | 親族ほか、第三者からの贈与を含む | その年1月1日現在60歳以上の父母または祖父母 |

父母、祖父母等の直系尊属 ※年齢制限なし |

| 受贈者 | 年齢制限なし | その年1月1日現在※18歳以上の直系卑属である推定相続人(通常は子または孫、世襲相続人を含む。養子でも可) ※令和4年3月31日までは20歳以上 |

|

| 控除額(非課税枠) | 基礎控除(毎年) 年間 110万円 ※贈与者が複数の場合その合計 |

特別控除 累積 2,500万円 ※贈与者ごとに本制度の選択が可能 |

|

| 選択手続 | 贈与を受けた年の翌年2月1日から3月15日までに申告 ※基礎控除以下なら申告不要 |

贈与を受けた年の翌年2月1日から3月15日までに申告 | |

| 税率 | 超過累進税率 10%~55%(8段階) |

一律20% 制度選択後の贈与の累積額が特別控除額を超過した場合に課税される |

|

| 相続発生時の相続財産への加算 | 相続開始前7年以内の贈与財産を相続財産に加算。 相続税を計算し、既に支払った7年以内の贈与税があれば差し引く |

制度適用後の贈与財産をすべて相続財産に加算して相続税を計算、既に支払った贈与税があれば差し引く(贈与税の方が高額な場合は還付) | |

| 特別控除の複数適用 | なし | 父母(養父母)から、それぞれ可能 | |

| 適用期限 | なし | なし | 2026年12月31日までの贈与 |

相続時精算課税制度を一度利用すると暦年課税制度を選択することはできなくなります。相続時精算課税制度を利用するためには事前に税務署への届け出が必要ですが、一度届け出るとその後の取り消しはできません。

相続時精算課税制度の改正

令和5年度税制改正により、令和6年1月1日以降の贈与からは、相続時精算課税においても暦年課税と同様に年110万円の基礎控除が設けられました。そのため、相続時精算課税制度を選択していても、年110万円以下の贈与ならば申告が不要になります。さらに、基礎控除分の贈与財産は被相続人が亡くなっても相続財産に加算されないため、相続税の節税効果が上がります。

一方、暦年課税制度にも改正があり、現在の相続前3年間に受け取った贈与財産は相続財産に加算するという仕組みにおける相続前期間が、3年から7年に拡大され実質増税となりました。

これらの改正により、年110万円の基礎控除が設けられ、さらに相続時にその基礎控除分が加算されない「相続時精算課税制度」を選ぶメリットが大きくなると考らえれます。

相続時精算課税制度と住宅取得等資金贈与の特例の併用

「相続時精算課税制度」は「住宅取得等資金贈与の特例」と併用ができます。この場合の非課税枠は、それぞれの非課税枠を合計した最大3,500万円(省エネ性能、耐震性能またはバリアフリー性能において一定の基準を満たす住宅の場合。それ以外の一般住宅は3,000万円)になります。

非課税枠を超えた贈与金額は一律20%で贈与税が課税され、相続税の計算時に差し引くことができます。また、相続時精算課税分の2,500万円の贈与金額は相続財産に加算されますが、相続税の課税価格から控除されるため、相続税の負担が軽減されることになります。

注意!相続にした方が得になるケースも

大きなメリットのある贈与税の特例ですが、将来、親の自宅を相続する予定のある場合は注意が必要です。

亡くなった親から自宅を引き継ぐことになった時に、相続税の計算で土地の評価額が最大80%も下がる「小規模宅地等の特例」がありますが、この特例の対象になるには、自宅を相続する人が亡くなった人の「配偶者」または「同居していた親族」という条件を満たす必要があります。もし、相続時精算課税制度を使って親の自宅を既に取得していたり、親からの資金援助で手に入れた家に別居で住んでいた場合は、この特例が使用できません。

例えば、贈与税の非課税枠を使いマイホームを購入したものの、結果的に「同居を続けて、5000万円の土地が80%減の1000万円の評価で済む小規模宅地等の特例を使い、遺産総額が相続税の基礎控除内に収まって課税されなかった」というケースになるかもしれませんので、将来、土地の相続を予定している場合は、慎重に検討する必要があるでしょう。

ちなみに、配偶者も同居していた親族もどちらも存在しない場合には、『別居だけど3年以上借家に住んでいる親族』が特例を受けることができます。もし、別居している子に将来自宅を相続する予定がある場合は、家を購入させず賃貸住まいさせておく方が良いかもしれません。

0120-172-111

0120-172-111