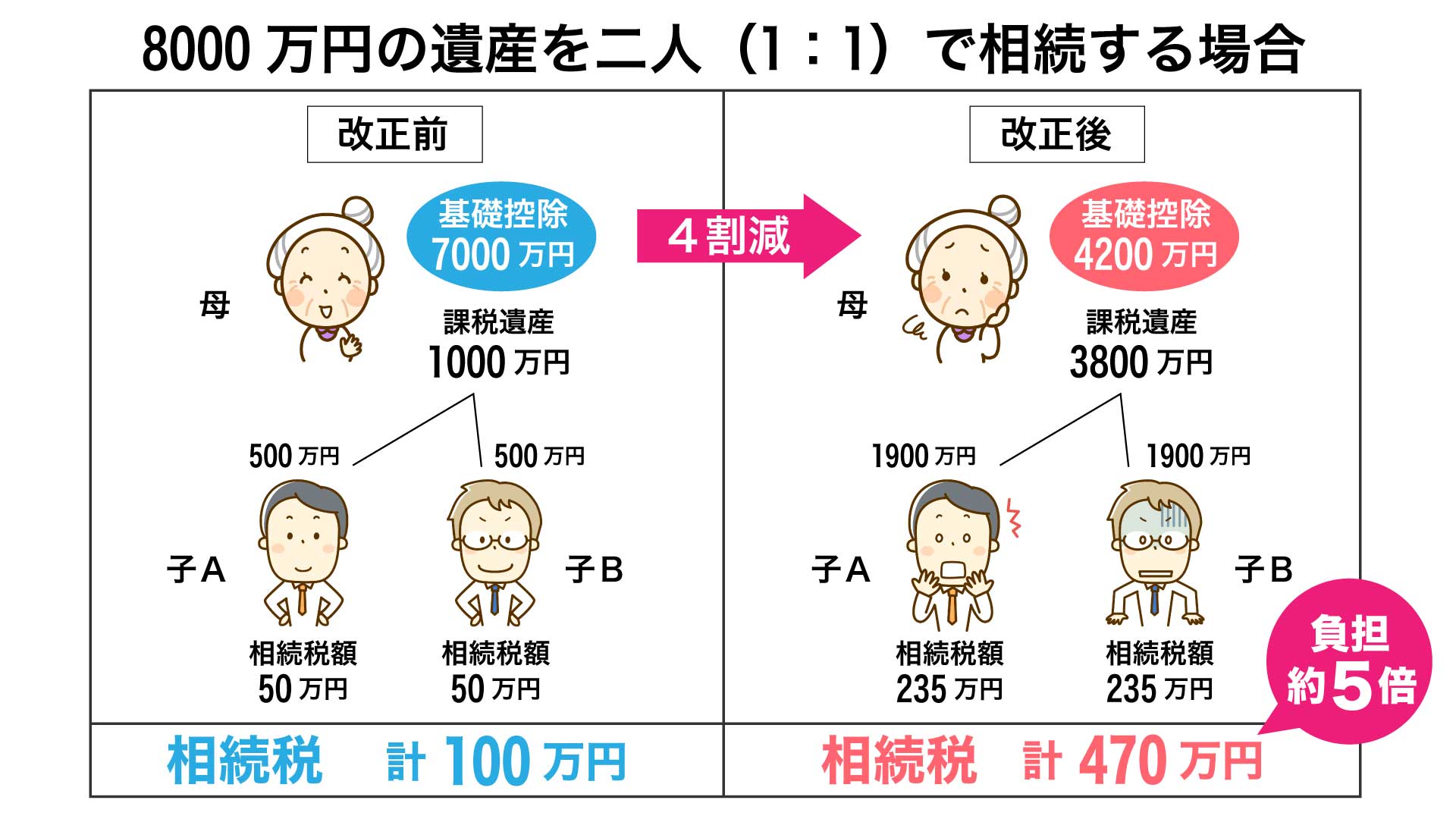

相続税の増税による負担の拡大

2015年1月に相続税の基礎控除額が引下げられ、さらに相続税率の一部が引上げられました。改正後は相続税とは関係のなかった層にも、相続税の課税対象になる可能性が高くなります。実際、これまで課税対象者は相続全体の4%程度と言われていましたが、相続税の基礎控除が4割縮小になることで、相続税を支払う必要のある人が大幅に増えています。特に、地価の高い東京都区部では、他地区に比べて増加傾向が顕著です。将来、資産価値の高い不動産を相続する可能性のある場合は注意が必要です。

相続税の主な改正点(2015年1月1日から)

(1)基礎控除額の引き下げ 【増税】

改正により『5000万円+(1000万円×法定相続人の数)』から『3000万円+(600万円×法定相続人の数)』へ引き下げられました。

相続税基礎控除額 =3000万円+( 600万円×法定相続人の数)

(2)最高税率の引き上げ 【増税】

相続税の最高税率が引上げら、相続財産額(法定相続分に基づく取得金額)が2億円~3億円の場合は40%から45%にアップ、6億円超の場合は50%から55%まで引き上げられました。

(表1)

| 各人の 課税遺産総額 |

平成26年12月31日まで ~2014.12.31 |

平成27年1月1日から 2015.1.1~ |

||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 1000万円以下 | 10% | – | 10% | – |

| 1000万円超 3000万円以下 |

15% | 50万円 | 15% | 50万円 |

| 3000万円超 5000万円以下 |

20% | 200万円 | 20% | 200万円 |

| 5000万円超 1億円以下 |

30% | 700万円 | 30% | 700万円 |

| 1億円超 2億円以下 |

40% | 1700 万円 |

40% | 1700万円 |

| 2億円超 3億円以下 |

45%↑ | 2700万円 | ||

| 3億円超 6億円以下 |

50% | 4700 万円 |

50% | 4200万円 |

| 6億円超 | 55%↑ | 7200万円 | ||

(3)控除額、条件の緩和措置 【減税】

負担が増える改正がある一方で、減税もあります。基礎控除額の引き下げによる課税対象者の大幅増に対する緩和措置として、未成年者控除と障碍者控除の控除額が、1年につき6万円から10万円に引き上げられました。

また、土地の評価額を80%も減額できる小規模宅地等の特例の限度面積が、上限240平方メートルから330平方メートル(約100坪)に拡大。さらに多くの納税者が、 税負担減の効果の大きなこの特例の恩恵を受けられるようになります。

相続税はどのくらいかかるのか?

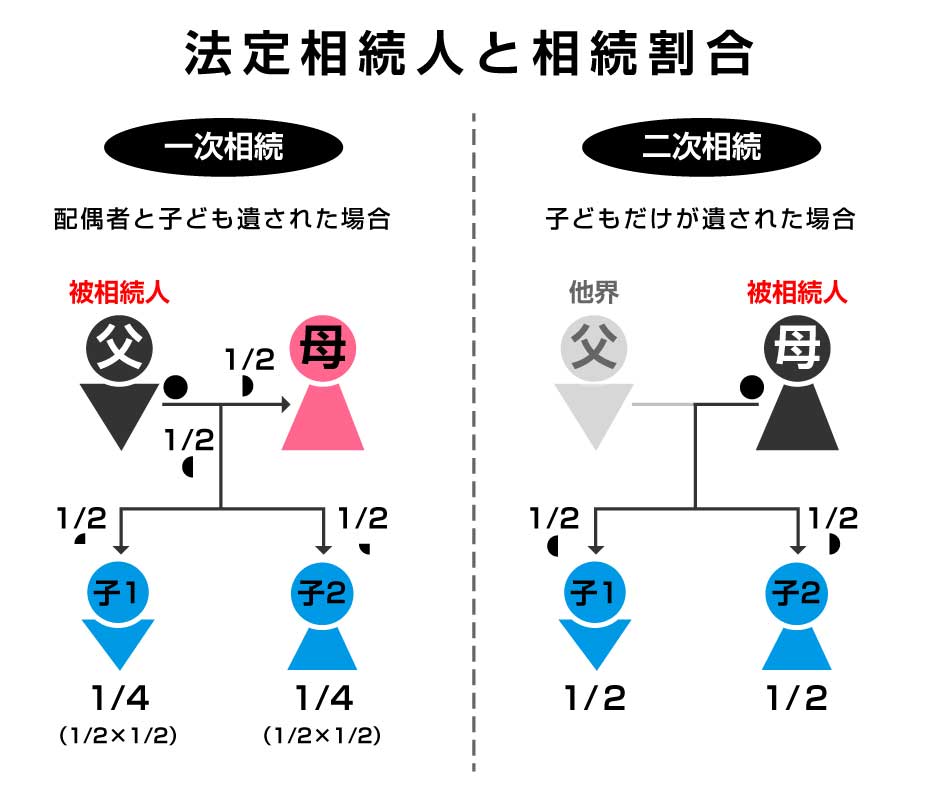

(1)相続人になる人と相続割合

亡くなった人の財産を引き継ぐことを「相続」といい、相続人になる人の順位と相続割合が決まっています。配偶者は常に相続人となり、法定相続割合は遺産の半分を相続します。そして、残りの半分を子どもたちの人数で均等に分けます。

なお、被相続人(故人)に配偶者がいる場合を「一次相続」、その配偶者が亡くなり、相続人が子どもだけとなった場合を「二次相続」と言います。

(図2)

(2)相続税の計算方法

相続税額を計算するには、まず「課税遺産総額」を算出します。課税遺産総額は相続財産から基礎控除額を引いた金額です。相続財産になるのは、被相続人が所有していた預貯金や現金・株式などの金融資産のほか、不動産や会員権など換金できるものが対象となります。それ以外に、みなし相続財産となる死亡保険金や死亡退職金なども、一定の非課税額を除いた分が対象となります。なお、相続財産から差し引けるものもあり、仏壇や仏具などの非課税財産、借金などがこれに該当します。

相続税額 = (※課税遺産総額 × 税率) - 控除額

※課税遺産総額 = 相続財産 - 基礎控除額

例えば、相続財産が8000万円で、相続人が子供二人だけの二次相続のケースを考えます。

改正前の基礎控除額は、5000万円+(1000万円×2人)=7000万円で、課税遺産は8000万円-7000万円=1000万円です。この1000万円を法定相続割合(図2)で分けると一人当たり500万円となります。この金額の場合、税率10%、控除額0円(表1)なので、税額は一人当たり50万円、二人合わせて100万円となります。

これが改正後には、基礎控除が3000万円+(600万円×2人)=4200万円に減少します。これを相続財産8000万円から引いた課税遺産は3800万円で、一人当たり1900万円。このケースでは税率が15%で50万円の控除になるため、税額は一人当たり235万円、合計470万円となります。単純に比較すれば、改正前に比べて5倍近い負担増になります。

なお、この例では受贈人が二人で1対1(半分ずつ)の配分のため税負担も半分ずつでしたが、各相続人が実際に支払う税額は、算出した合計税額を実際に相続した金額の割合で分担します。

配偶者がいる一次相続の場合、配偶者は1億6000万円まで非課税という「配偶者の税額控除の特例」があります。配偶者の相続税の税額が大幅に軽減できる大変有利な特例ですが、適用の際には注意点があります。

1次相続の際、控除枠を利用して多くの相続財産を非課税で配偶者に相続させても、いずれその配偶者が亡くなり、子どもたちがそれらの財産を相続すれば、結局相続税の課税対象になります。つまり、子どもなどの相続人にとって、1次相続で配偶者が多く相続することは必ずしも得策であるとはいえません。

残された配偶者が、多額の固有財産を持っている場合には、1次相続での配偶者の相続額を抑えなければ、2次相続の際の相続税の負担が大きくなってしまいます。将来発生する配偶者の相続(2次相続)における相続税まで考えれば、1次相続において配偶者の税額軽減の特例を最大限に適用しない方が、相続税の合計額は少なくなる場合があります。

2024年4月1日から「相続登記申請」の義務化が始まります

所有者不明土地の解消へ向けて、2024年4月1日から「相続登記の申請」が義務化されます。

相続によって不動産を取得した相続人は、相続の取得を知った日(あるいは遺産分割が成立した日)から3年以内に登記申請(物件の名義変更手続き)しなければなりません。怠ると、10万円以下の過料が科せられます。

相続登記を怠るケースとして、親族と共有していた土地が実はあったなど、想定外の相続不動産が存在していた場合、突然、相続登記の義務が及ぶこともあります。もちろん登記だけではなく、相続税の課税対象になり、納税義務が発生する場合もありますので注意が必要です。

次へ ⇒【2】相続税の節税対策

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について 不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について

不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について 不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説

不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説