住宅の買い時を見極めるための金利動向や税制などのまとめサイト

2024年の住宅市場(一戸建て・マンション)の動向・推移・買い時を解説します!

東京の不動産価格が高騰する背景に、人口の増加や、地方から東京への人口流入による、東京の住宅需要の拡大があります。東京は、日本最大の都市であり、経済・政治・文化の中心地であることから、多くの人が集まっています。また、東京圏には、優れた教育・医療・交通などのインフラが整備されており、生活の利便性が高いことも、東京一極集中の要因となっています。

また、東京は、世界有数の金融都市であり、海外投資家からも注目されています。海外投資家は、東京の不動産を資産運用や日本の経済・社会への投資先として捉えており、こうした海外投資家の参入によって、東京の不動産価格はさらに上昇しています。

今後、東京の不動産価格がどのように推移するかは、金融政策や経済情勢、人口動態など、さまざまな要因によって影響を受けると考えられ、2024年の東京の不動産市場は、以下のような要因によって影響を受けると予想されます。

- 人口減少と高齢化による空き家や相続不動産の増加

- 原油価格の高騰や大阪万博による建築費の上昇

- 東京都心の不動産価格の高騰

- 立地適正化計画の推進による不動産価格差の発生

これらの要因は、不動産市場において価格や需給の変化をもたらす可能性があります。特に、2024年には相続登記義務化が施行されるため、相続不動産を売却する件数が増えると予想され、不動産価格に下方圧力がかかる可能性もあります。

一方で、東京都心では不動産価格がバブル期を超える勢いで高騰しており、需要が供給を上回っています。これは、東京都心の不動産が、投資や資産保全の対象として人気が高いことや、住宅ローンの低金利が続いていることなどが要因として挙げられます。

高値を維持し続ける建設資材費が建築費を引き上げ

鉄鋼、コンクリート、木材、断熱材など建設資材の価格は、2020年以降、世界的な需要拡大や、原材料価格の高騰などにより、大幅に上昇しています。このため、新築マンションの価格も上昇し、既存マンションの価格も、建て替えやリフォームの費用が上がったことで上昇傾向にあります。また、資材の高騰は、不動産開発事業者の収益を圧迫し、新築マンションの供給を抑制する要因となっています。このため、新築マンションの価格は、今後も上昇を続ける可能性が高いと考えられます。

.jpg)

上昇傾向続く東京の不動産価格

国土交通省が公表する不動産価格指数(2010年の平均を100とする)によると、2023年7月のマンション価格は都内平均で186.9と、この13年で2倍に迫るほど上昇。都内の戸建てでも2023年7月は前月から下がったものの、120.6という数値を示しており、どちらもコロナ禍以降に価格の上昇が加速した傾向がみられます。

.jpg)

日本が抱える人口減少と高齢化問題

さらに、日本人の人口減少と高齢化は、不動産市場にさまざまな影響を及ぼします。一つは住宅需要の減少です。単純に、人が減れば住宅を必要とする人々も減るからです。また、高齢化により一人暮らしや夫婦のみの世帯が増えると、住宅の規模や需要の形態も変化し、住宅需要の減少につながります。住宅需要が減ると需要と供給のバランスが崩れ、供給過多になれば不動産価格は下落します。賃貸においても、住宅需要の減少は空室率の増加をもたらし、利回りが下がれば不動産投資の収益性が低下します。

但し、人口減少や高齢化の影響は地域によって異なります。特に、地方都市や過疎地域では人口減少と高齢化が進んでおり、不動産市場への影響も大きくなりますが、人が集中する東京においては、人口減少による不動産価格の下落は起きにくいと考えられます。また、高齢化問題は建築・建設現場の人手不足にも影響しており、人件費が上がるなど、住宅価格の高騰の原因になっています。さらに、2024年4月以降には、トラックドライバーや建設業者に対して一日の労働時間の規制が厳しくなり、長時間労働が制限されます。これまでのように時間で人手不足を補うことができなくなるため、働き手の数を増やさなければならず、人件費が上がり不動産価格が上昇する可能性があります。

こうした状況を踏まえると、2024年以降も東京の不動産が高騰する条件は揃っているように見えます。

不動産市場で広がる所得格差の影響

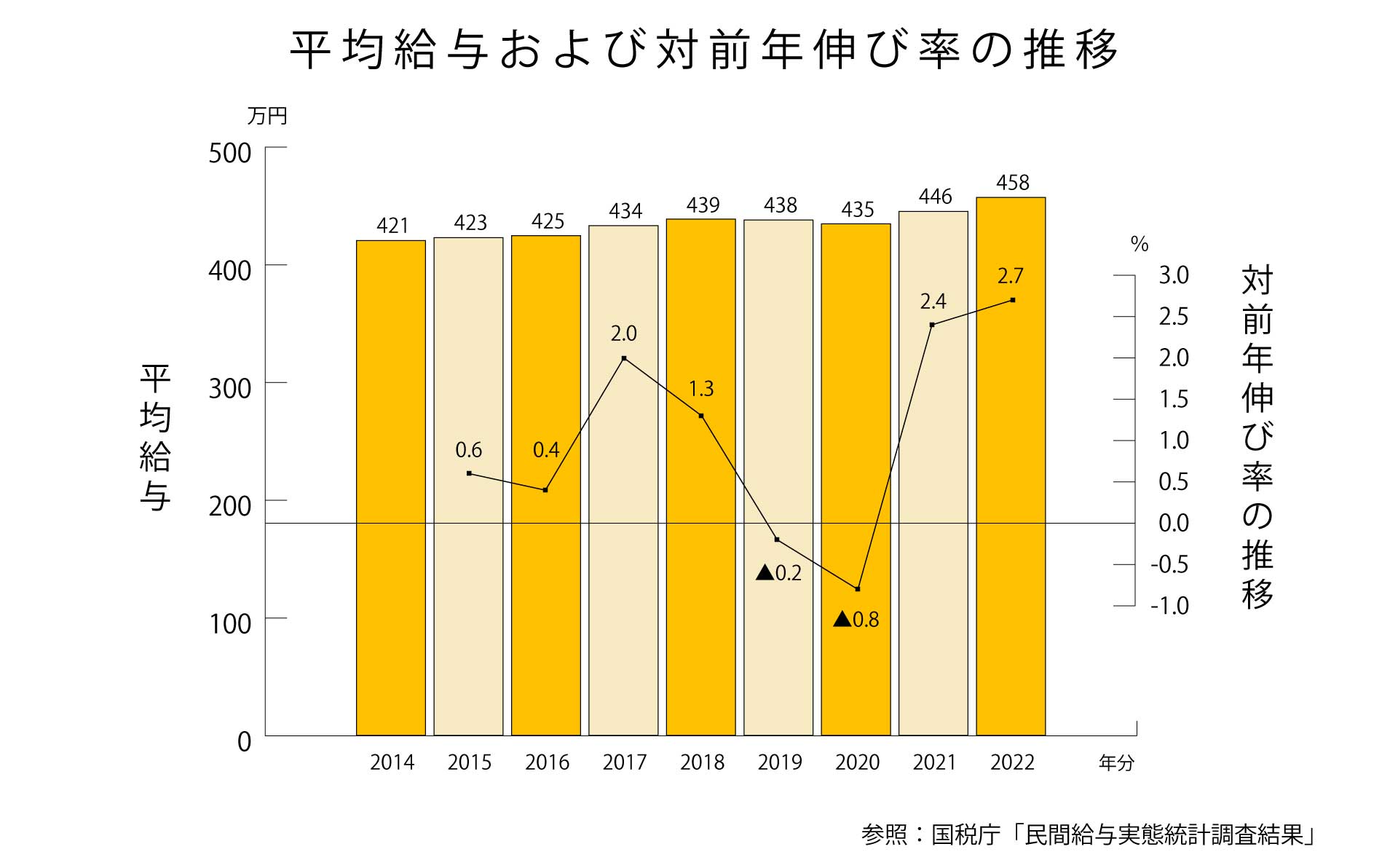

国税庁の「民間給与実態統計調査結果」によれば、1年を通じて勤務した給与所得者の令和4年の平均年収は458万円で、令和3年比2.7%増と2年連続で対前年比がプラスとなっていますが大きな上昇は見られず、賃金上昇も主に大企業だけで、中小企業においてはその実感は感じられません。すでに、平均的な所得のサラリーマンが、東京の人気エリアで不動産を買うのは相当厳しくなっています。

それでも、東京の人気エリアである港区、中央区、千代田区、渋谷区、新宿区などの物件の売れ行きは悪くありません。なぜなら、一部の都心の住民の収入は、以前に比べて大きく伸びていることが、総務省の調査などで分かっているからです。国民全体の平均所得が大きく上がらない一方で、一部の富裕層においては所得が大きく伸びており、所得格差の傾向が顕著になっています。

以下の表は、東京23区の令和4年の給与所得者の平均所得ランキングです。多くが全国平均以上であり、富裕層が多く住むといわれるエリアの給与の高さが確認できます。

| 順位 | 区名 | 平均給与(万円) | 対前年比 |

|---|---|---|---|

| 1 | 港区 | 1,471 | 124.2% |

| 2 | 千代田区 | 1,077 | 109.3% |

| 3 | 渋谷区 | 1,000 | 109.7% |

| 4 | 中央区 | 761 | 106.8% |

| 5 | 目黒区 | 684 | 107.1% |

| 6 | 文京区 | 668 | 107.1% |

| 7 | 世田谷区 | 603 | 105.4% |

| 8 | 新宿区 | 599 | 106.7% |

| 9 | 品川区 | 551 | 106.6% |

| 10 | 杉並区 | 501 | 104.8% |

| 11 | 豊島区 | 485 | 104.1% |

| 12 | 江東区 | 482 | 104.3% |

| 13 | 台東区 | 473 | 106.1% |

| 14 | 中野区 | 463 | 107.3% |

| 15 | 大田区 | 452 | 101.7% |

| 16 | 練馬区 | 442 | 102.9% |

| 17 | 墨田区 | 417 | 103.0% |

| 18 | 北区 | 408 | 104.8% |

| 19 | 荒川区 | 405 | 104.4% |

| 20 | 江戸川区 | 393 | 104.0% |

| 21 | 板橋区 | 391 | 103.5% |

| 22 | 葛飾区 | 372 | 104.1% |

| 23 | 足立区 | 367 | 102.8% |

出所:総務省『令和4年度課税標準額段階別所得割額等に関する調』より算出

人口減少や少子高齢化が加速するなど、住宅の需要が下がっていったとしても、都心へのアクセスが良く、駅近で周辺環境が充実しているような好条件が揃う不動産は、これからも人気が下がることなく、価格も高騰していくと考えられます。一方、それ以外のエリアの不動産価格は下がっていく可能性が高く、エリアによる不動産格差が広がり、市場の二極化が進むものと思われます。

金融政策の正常化

日本銀行は、2023年4月に、長期金利の目標レンジを0%~0.25%に引き上げました。また、2023年8月には、量的・質的緩和の縮小を開始しました。これらの金融政策の正常化により、住宅ローンの金利が上昇し、住宅購入のハードルが高まります。

経済情勢の変化

世界的なインフレや、ウクライナ情勢の悪化などの影響により、世界経済の成長が鈍化する可能性があります。また、日本経済も、デフレ脱却が遅れる可能性があり、経済情勢の変化により、東京の不動産需要が減少する可能性があります。

人口動態の変化

人の集中する東京の人口でも、2023年現在、減少傾向にあります。今後も、少子高齢化の進展により東京の人口減少が続いていくと、東京の住宅需要が減少する可能性があります。

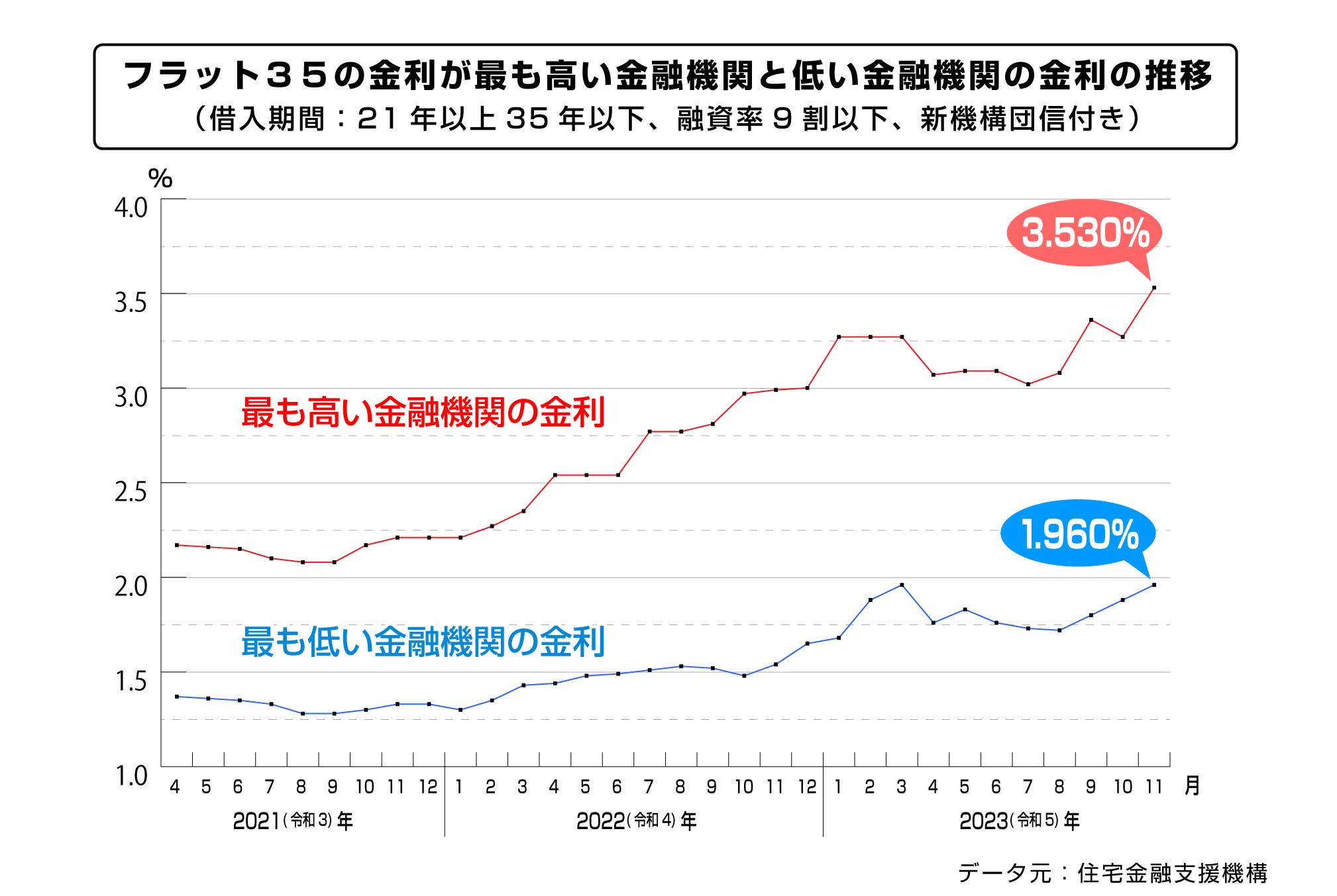

2024年以降の住宅ローン金利の動向

日銀はこれまで、長期金利変動幅の上限を0.25%から0.5%まで拡大し、その後もすぐに1%まで容認することを発表、すると、実際に固定金利が上昇しました。さらに、2023年10月31日に、長期金利変動幅の上限1%を一定程度超えることを容認すると発表したため、固定金利は今後も上昇が続くと考えられます。

すでに住宅ローンを固定金利で借りている人に影響はありませんが、変動金利で借りている場合は、金利変動の影響を受けることになります。但し、変動金利は短期金利が指標であり、長期金利の許容幅増加に影響を受けません。日銀の植田総裁の発言からも、賃金上昇や物価安定などの経済面が整うまでは、変動金利に影響する短期金利が上がる可能性は低いと見られており、すぐに変動金利が上昇することはないと思われます。

2024年以降の住宅ローン金利の動向は、以下の3つの要因によって大きく左右されると予想されます。

日本銀行は、2023年10月に、従来の「長短金利操作付き量的・質的金融緩和」から「量的緩和」に移行しました。これにより、今後の利上げ幅は縮小される可能性もありますが、それでも緩やかに上昇していくと考えられます。

米国の連邦準備制度理事会(FRB)は、2023年7月と9月に、0.75%の利上げを実施しました。これは、1994年以来、約29年ぶりの大幅な利上げです。その後も利上げを継続していましたが、ここに来て、FRBはほぼ利上げを停止し2024年以降は利下げを視野に入れてきました。そのため、固定金利は当面は上昇する可能性はあるものの、2024年以降は米国の利上げペースが落ち着くことから、ピークアウトすると予想されます。

世界経済は、インフレやウクライナ情勢などの影響で、先行き不透明感が高まっています。もし、世界経済が減速した場合、金融緩和が実施される可能性があり、住宅ローン金利は下がる可能性があります。

これらの要因を総合的に判断すると、2024年以降の住宅ローン金利は、当面緩やかに上昇していくと予想されます。ただし、これらの予想は、あくまでも現時点での見通しであり、今後の経済情勢や金融情勢の変化によって、変動金利や固定金利の動向は大きく変わる可能性があります。

固定金利でも余裕を持って返せる借入額に抑えよう

2023年11月22日現在、フラット35の金利は上昇傾向にあります。住宅ローン金利は、家計の負担を大きく左右する重要な要素ですので、これから住宅ローンを利用する人は、日銀の政策や金利の動きを確認しながら、家計や資産運用の見直しが必要です。返済計画は、固定金利でも無理なく返せる借入額に抑えるといいでしょう。

0120-172-111

0120-172-111