最近は低金利が長く続いていることもあり、住宅ローンを利用する人が多いでしょう。

住宅ローンにはさまざまな商品がラインアップされ、選択肢もますます広がっています。

そのなかでも、「フラット35」という名前を聞いたことがあるという人も多いのではないでしょうか。

今回はそんなフラット35について、その概要やメリット、デメリットなどについてご紹介していきます。

フラット35とは

フラット35は、数ある住宅ローンの商品のひとつ。

住宅金融支援機構と民間の金融機関が提携して提供している住宅ローンで、長期固定金利というのが大きな特徴です。

一般的な民間の住宅ローンでは、借りる人の年齢や年収、勤務先、勤続年数など個人の返済能力が審査される一方、フラット35では年収による融資額の基準はあるものの、個人について審査をされることはほとんどありません。ただし、購入する住宅に技術基準が設けられていて、その基準を満たしていなければ審査に通ることが難しくなります。

フラット35のメリットとデメリット

フラット35は、民間の住宅ローンとは少し異なる商品です。そのメリットとデメリットについて見ていきましょう。

フラット35のメリット

金利を長期間固定にできる

フラット35は、35年間という長期にわたって金利を固定できることが何よりのメリットです。

民間の住宅ローンにも10年固定などという商品はありますが、35年間という長期固定はなかなかありません。

金利が上昇しても返済額が変動しない

フラット35は長期間固定金利のため、仮に世の中の金利が上昇しても影響を受けることがなく、返済額が変動しません。

安定した返済が続くため、将来の家計の見通しが立てやすくなります。

繰り上げ返済時の手数料が不要

一般的な民間の住宅ローンでは、繰り上げ返済を行う際に手数料がかかります(インターネットの場合は無料の場合がほとんど)。

一方のフラット35は繰り上げ返済時の手数料が無料で、計画的な繰り上げ返済を考えている人にとっては大きなメリットといえるでしょう。

勤続年数や勤務先などは問われない

民間の住宅ローンでは、金融機関によって「勤続年数3年以上」などの審査基準が設定されていますが、フラット35では勤続年数や勤務先などは問われません。

保証料が必要ない

多くの民間の住宅ローンで借り入れを行う場合、保証会社の保証を受けられることが要件となっているため保証料の支払いが必要ですが、フラット35はその保証料が必要ありません。

自営業やフリーランスの人でも借り入れが可能

民間の住宅ローンの場合、自営業やフリーランスの方は厳しく審査されがちですが、フラット35ではそのような職業の方でも借りやすくなっています。

団体信用生命保険に加入できなくても借りられる

民間の住宅ローンの審査では団体信用生命保険に加入することが必須条件となるため、健康状態に不安があり保険に加入できない場合は借り入れができません。

一方、フラット35の場合は団体信用生命保険への加入は任意です。そのため、健康上の理由で借りられないということがありません。

フラット35のデメリット

金利が下がったとしても、返済額は下がらない

長期固定のため、仮に今後世間の金利が下がったとしても、返済額が下がることはありません。

変動金利に比べると、フラット35の金利の方が高い

変動金利に比べると、フラット35の金利の方が高めに設定されています。しかし、最近はフラット35も金利が低いため、借りやすくなっています。

一定の基準をクリアした建物でなければならない

勤続年数などはあまり問われない反面、建物に対して一定の基準が設けられています。したがって、基準をクリアするために建物の性能を上げる必要があるなど、建築コストが想定を上回る可能性があります。

団体信用生命保険に加入する場合は別途負担

民間の住宅ローンの場合、団体信用生命保険の保険料は一般的に金利に含まれていますが、フラット35の場合は別途支払う必要があります。

自己資金がないと、金利が高くなってしまう

フラット35は、融資の割合が9割を超えると金利が高くなります。

つまり、自己資金が少なければ金利が高くなってしまいます。

フラット35に向いている人

フラット35のメリット・デメリットをふまえて、フラット35に向いている人を紹介します。

団体信用生命保険に加入できない人

民間の住宅ローンでは団体信用生命保険への加入が必須です。

加入が難しい方は、フラット35の利用をおすすめします。

自営業の人

自営業の方で、民間だと審査が厳しいという方はフラット35を利用するという手もあります。

金利上昇のリスクを避けたい人

今後の金利上昇によって返済額が負担になってしまう恐れのある方は、長期固定のフラット35がいいでしょう。

転職して間もない人

転職したばかりで審査が厳しいという方は、フラット35を検討してみてください。借りられる可能性が高くなります。

フラット35を利用する際に注意すべきこと

最後に、フラット35で注意したいことをご紹介します。

フラット35は長期間の金利固定がメリットであり、金利上昇による返済額の増額は避けられますが、大きな上昇がなければ総返済額が民間の住宅ローンより高くなってしまうこともあります。

建築時のコストが多くかかってしまう場合もあるため、フラット35にするのか民間の住宅ローンにするのか、ひとつの基準だけでなく総合的な判断が大切といえるでしょう。

まとめ

フラット35のメリットやデメリットについてご紹介していきましたが、やはり何においても自分自身の置かれている状況や生活にあわせて選ぶことが大切です。

人によっては、民間の住宅ローンの方が得な場合もあるでしょう。

フラット35は、ずっと金利が変動しないという安心感が魅力ではありますが、物件の技術基準があったり、金利が下がっても何も変わらなかったりといったデメリットも存在します。

住宅ローンを選択する際には、さまざまな条件を考慮しながら検討するようにしましょう。

購入者の声も動画配信中です

投稿者プロフィール

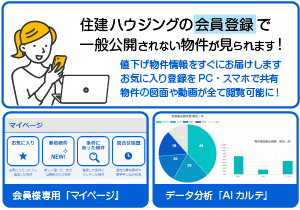

- 「TOKYO@14区」は、東京都心の暮らしや住まいに関する情報を発信するWEBサイトです。1977年創業の不動産仲介会社住建ハウジングが運営しています。

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について 不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について

不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について 不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説

不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説