住宅取得資金贈与は頭金にしないと非課税にならないのか、気になる方もいるでしょう。住宅を取得するための資金を贈与された場合に知っておきたい住宅取得資金贈与の条件や、頭金にした方がよい理由について詳しく解説します。住宅取得資金贈与について知識を深め、上手に活用しましょう。

住宅取得資金贈与を頭金にしないと非課税にならない?

住宅取得資金贈与は、住宅を購入する際の贈与を一定額非課税にすることができますが、条件があります。住宅所得資金贈与についての基本的な情報を知っておきましょう。

【そもそも】住宅取得資金贈与の非課税特例とは

住宅取得資金贈与とは、住宅購入資金として両親や祖父母など、直系尊属から援助を受けることです。住宅所得資金贈与の非課税特例を利用すると、住宅購入の贈与税は最大1,000万円まで非課税となります。この特例は一定の要件を満たす必要があるため、利用する場合には、要件をしっかりとチェックしましょう。

この特例は当初は2023年で終了となる予定でしたが、現在では2026年12月31日まで延長されています。贈与は税金がかかり負担になることもあります。住宅取得のタイミングが合う人は利用を検討するとよいでしょう。

住宅取得資金贈与を頭金にしないと非課税にできない?

住宅取得資金贈与は、住宅の頭金など家の購入費用に使わないと非課税になりません。たとえ住宅に関連するとはいえ、住宅建築以外の家具や電化製品の購入に充てると非課税にならないため注意しましょう。つまり、贈与を受けた資金を非課税にするには、住宅購入のために使う必要があるということです。

また、家を建て終わった後に、このお金を使用すると税金がかかります。使い切れなかったお金にも税金がかかりますので、住宅所得資金贈与として受け取ったお金は、全額、住宅の購入費用に使用しましょう。

省エネ等住宅は1,000万円まで非課税になる

住宅所得資金贈与の非課税限度額は家の住宅性能に応じて異なり、省エネ住宅とそれ以外の2種類があります。省エネ等基準に適合する省エネ等住宅は、1,000万円まで非課税になります。

住宅所得資金贈与で定められた省エネ等基準は、以下のとおりです。

①断熱等性能等級4以上または一次エネルギー消費量等級4以上であること

②耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること

③高齢者等配慮対策等級(専用部分)3以上であること

つまり、省エネルギー、耐震、バリアフリーのいずれかの基準を満たすと省エネ等基準の対象になると考えられるでしょう。申告の際には、この基準をクリアしたことを証する「住宅性能証明書」などを添付する必要があります。省エネ基準の詳細については、国税庁の案内やパンフレットを参考にしてください。

その他の住宅は500万円まで非課税になる

省エネ等基準に適合する省エネ等住宅は1,000万円まで非課税になりますが、省エネ等住宅に当てはまらない「その他の住宅」であっても、特例を受けることはできます。その他の住宅の非課税額は500万円で、省エネ等基準に比べると限度額が半分になりますが、それでも、通常の贈与にかかる税金と比較すると大きな減税効果があります。

住宅性能の基準についての詳細は、国税庁の案内やパンフレットを参考にしましょう。

住宅取得資金贈与の非課税特例となる条件

住宅所得資金贈与の非課税特例を使うためには条件があります。以下の5つの条件について、詳しく解説します。

・贈与者の直系卑属であること

・贈与を受けた年の1月1日に18歳以上であること

・所得金額が2,000万円以下であること

・翌年3月15日までに贈与金を全額使用すること

・翌年3月15日までに居住または居住予定であること。

贈与者の直系卑属であること

贈与を受けた時点で、贈与者の直系卑属であることが条件です。つまり、贈与者は受贈者の直系尊属に限定されます。贈与する人の実の子や孫、ひ孫にしか使えず、それらの配偶者への贈与は対象外となるため注意しましょう。もちろん、おじやおばからの贈与も対象外です。

配偶者の父母、または祖父母は直系尊属には該当しないものの、養子縁組をしている場合は直系尊属に該当し、対象となります。

贈与を受けた年の1月1日に18歳以上であること

贈与を受けた年の1月1日において、18歳以上であることも条件のひとつです。以前は20歳以上とされていましたが、2022年4月1日以降、成人年齢が引き下げられたことに伴い、この特例においても18歳以上に適用されるようになりました。そのため、18歳未満が受け取る場合には非課税特例は利用できず、特例より高い税率の一般税率が適用されます。

所得金額が2000万円以下であること

この特例を利用するためには、贈与を受ける側の所得金額も注意しましょう。贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であることが条件です。贈与を受ける側に2,000万円以上の所得があると、たとえ住宅の頭金として使用しても非課税特例の対象外となります。

また、新築等をする住宅用の家屋の床面積が40平方メートル以上50平方メートル未満の場合には、所得金額が1,000万円以下であることが条件になります。特例を利用したいと考える場合には、所得金額と家屋の床面積、両方の確認が必要です。

翌年3月15日までに贈与金を全額使用すること

贈与の使用時期も、特例を利用する条件に加えられています。贈与を受けた年の翌年3月15日までに、住宅取得等資金の全額を充てて住宅用の家屋の新築等をする必要があるため、贈与日と住宅を取得するタイミングをしっかりと見計らいましょう。

また、贈与された資金は頭金として全額使用する必要もあります。資金が残った場合には、その額に対して税金がかかるため、頭金に入れて全額使い切るようにしましょう。

新築の場合には、贈与を受けた年の翌年3月15日において屋根やその骨組みを有し、土地に定着した建造物として認められる状態であることが条件です。工期をチェックし、その日までに間に合うよう進めていく必要があります。贈与を受けた翌年3月15日までに新しい家に住む契約と環境が整っていることが条件、と考えておくとよいでしょう。

翌年3月15日までに居住または居住予定であること

特例を利用する条件のひとつに、贈与を受けた年の翌年3月15日までにその家屋に居住すること、とあります。なるべくその日に間に合うよう、工期や契約などを進めていくとよいでしょう。また、同日後遅滞なくその家屋に居住することが確実であると見込まれること、とあることから、万が一間に合わなかった場合でも、その後なるべく近い期間内で居住できる状態になっていれば特例を利用できると考えられるでしょう。

ただし、贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、非課税特例が適用されません。最終期限は翌年12月31日までと考え、滞りなく進めていきましょう。12月31日までに居住できない場合には、特例は使用できず修正申告が必要となります。

住宅取得資金贈与の非課税特例を使う際の注意点

住宅取得資金贈与の非課税特例を使う際には、以下の4点に注意しましょう。その理由について詳しく解説します。

・住宅ローンの返済に特例は使えない

・小規模住宅等の特例が使えなくなる

・手付金には利用しない方がよい

住宅ローンの返済に特例は使えない

住宅取得資金贈与の非課税特例は、新たに住宅を購入するための資金援助に使用が限定されます。そのため、既に住宅を購入して住宅ローンを組んでいる場合の資金援助には、この特例は使えません。また、贈与された資金を住宅ローンの返済に充てても、非課税にはならないので注意しましょう。

小規模住宅等の特例が使えなくなる

相続によって取得した宅地では小規模宅地等の特例が使用でき、課税額を最大80%カットすることができます。しかし、住宅取得資金贈与の特例を利用すると、この小規模宅地等の特例が使えなくなります。どちらかの制度しか利用できないため、将来、住宅を相続する予定があるのであれば、どちらが税制的に得になるのか判断する必要があります。

手付金には利用しない方がよい

住宅を購入する際に手付金を支払うことがありますが、この段階では契約が確実に成立するかは分かりません。また新築住宅では、手付金を支払ってから実際に住むまで時間もかかります。手付金の額が大きい場合、贈与された資金で支払いたいと考えることもあるかもしれませんが、得策とはいえません。

なぜなら、特例には「翌年3月15日までに居住または居住予定であること」という条件があるためです。住宅取得資金贈与の特例を利用するのは、住宅の引き渡しが行なわれる直前がベストタイミングです。タイミングを考えると、手付金よりも頭金に利用した方がよいでしょう。

住宅取得資金贈与の頭金についてよくある質問

住宅取得資金贈与を頭金として利用する際には「これでよいのだろうか?」とさまざまな疑問を持つでしょう。ここでは、よくある質問についてお答えします。

中古住宅も非課税特例は使える?

住宅取得資金贈与の非課税特例は、新築住宅だけでなく、中古住宅やマンションの購入も対象になります。ただし、中古住宅の場合には、現行の耐震基準に適合している必要があります。登記簿を確認してみましょう。それ以前に建築されている場合には、耐震基準適合証明書などを取得することで、適合証明することもできます。

また、省エネ等住宅の基準を満たさない中古住宅であっても、購入時に基準を満たすようにリフォームすることで1,000万円まで非課税になります。

土地の購入に非課税特例は適用される?

住宅取得資金贈与は住宅の取得のための制度なので、土地だけを購入した場合には、非課税特例の適用外となります。新築住宅用の土地の購入費用に充てる場合は対象となるものの、贈与を受けた年の翌年3月15日までに取得した土地に住宅用の家屋を所有し、居住しないと適用されません。タイミングも重要になります。また、贈与を受けた資金を土地の購入に充て、建物は住宅ローンで支払う場合も適用されないため、注意しましょう。

複数人から住宅取得資金贈与を受けられる?

贈与を複数人から受けることもあるでしょう。たとえば、父と祖父から、それぞれ住宅取得等資金の贈与を受けた場合には、合計で1,000万円までが非課税となります。非課税特例は、贈与を送られた「受贈者」に対して金額が定められています。受贈者1人当たり、1,000万円が限度と考えておきましょう。

たとえば、父と祖父からそれぞれ1,000万円ずつ贈与を受けた時には、合わせて2,000万円の贈与となります。この場合は、贈与を受けた2,000万円のうち1,000万円にのみ非課税特例が適用され、残りの1,000万円は、通常通りの税金が課せられます。

住宅取得資金贈与は頭金で使いましょう!

住宅取得資金贈与についての基本情報や、非課税特例を使用するための条件、ポイントなどを紹介しました。贈与を受けても、タイミングがずれてしまうとこの特例は適用されません。そのため、住宅取得資金贈与の非課税特例を適用するには、全額を頭金として使う必要があるでしょう。特例は新築住宅だけでなく、中古住宅やマンションの購入でも適用可能です。

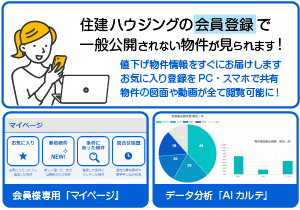

住建ハウジングでは、不動産をお探しの方に向け役立つ情報を提供しています。物件情報はもちろん、住宅取得資金贈与などの非課税特例についても、知っておくことで可能性の幅を広げることができます。住建ハウジングは1977年に創業してからの多くの実績により、さまざまなノウハウで不動産についてサポートをいたします。東京エリア中心に、多数の物件を取り扱っていますので、ぜひ無料会員登録をして物件探しにお役立てください。会員には、一般に公開されていない物件情報も提供しております。

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について 不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について

不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について 不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説

不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説