【プロが語る】マンション投資で失敗してしまう考え方

マンション投資には、「不動産で副収入」、「高利回り」、「頭金0円」といった魅力的な言葉が聞こえる一方で、「空室」、「家賃滞納」、「老朽化」などのリスク要因で失敗したという話も耳にします。マンション投資で失敗しないコツは、リスクを未然に防ぐための知識を身に付けることです。ファイナンシャル・プランナーが解説します。

マンション投資のリスクとは

前回は、不動産投資の3つのリスクへの対策とメリット・デメリットをお話ししました。

不動産投資に限らず、どんな投資にもリスクはつきものです。しかしながら、ポイントを押さえておけば、リスクを最小限にすることができます。特に不動産投資においては、不動産会社の営業マンの言うことをすべて鵜呑みにしてしまうのではなく、自らも考え、情報収集し、知識をつけていくことも大事です。

今回は、マンション投資をお考えの方向けに、具体的な話を交えながらより詳しく解説します。

失敗事例1.想定した家賃水準が確保できない物件を購入してしまった

都心の利便性の良い収益物件を探していたAさん。しかし、駅近で良いと思った物件は予算を超えてしまい、なかなか購入に至りませんでした。しかたなく探すエリアを広げてみたところ、予算内の満室のオーナーチェンジ物件を発見。駅から徒歩10分以上と少し不安もありましたが、見た目もきれいで、現況満室だったこともあり購入を決断しました。ところが、入居者の更新時期が来ると空室が目立つようになり、ローンの返済が苦しくなってしまいました。このままではいけないと、仕方なく家賃を下げて入居者を募集することに。

【対策】

どのタイプのマンションにもメリット・デメリットがあります。例えば、都心物件のメリットは郊外物件のデメリット、郊外物件のメリットは都心物件のデメリットというように、それぞれのメリット・デメリットは表裏一体の関係にあるといえます。物件を選ぶときは、自分がどのメリットを重視するのかを決め、また、物件の周辺環境や実績(家賃の推移)なども参考にします。現在の入居者のトラブルの有無なども確認し、そこに「住む人」をイメージできる物件を選ぶようにすると良いでしょう。 郊外でも大学に近い単身者向けのマンションとか、工場など勤め人が集まりそうなエリアにあるファミリー向けのマンションなどのように、そこに住む理由がはっきりしている物件であれば、必ずしも駅から遠いからと入居者が見つかりにくいとはならない筈です。

参考として、マンション投資をはじめる場合、どんな物件を選べば良いのか判断材料にするため、物件のタイプごとのメリット、デメリットをまとめます。

①都心or郊外?

都心の物件は、交通の利便性が高いので、うまく差別化することができれば、空室が発生しにくいといえます。また賃料もある程度高く設定できるでしょう。オーナーが物件を管理しやすいこともメリットです。一方、物件価格が高くなることや、他物件との競争が激しいというデメリットがあります。

郊外の物件であれば、物件価格が安くなるというメリットがあります。都心と比べると物件数が少ないので、他の物件ともあまり競合しないでしょう。一方、交通至便でないところでは空室が発生しやすいというデメリットがあります。賃貸需要が高くないところでは、賃料を高く設定することは難しいでしょう。

②ワンルームorファミリータイプ?

ワンルームタイプは、物件価格が安く、維持コスト(入退去時のメンテナンス費用など)も低いというメリットがあります。反面、家賃はあまり高く設定できません。また入居者の属性、つまりどのような人が入居しているのか把握しにくいというデメリットがあります。ファミリータイプは、家賃を高く設定することができます。また、入居者の属性がわかりやすいためオーナーとしては安心感があります。反面、広いため物件価格は高く、維持コストも高くなります。家族全員が納得してから契約となるケースが多いため、一度空室になると、入居者を見つけにくいというデメリットもあります。

③新築or築浅or中古?

新築マンションのメリットは、何といっても見栄えが良く、資産価値が高いことです。昔から、日本人には新築志向があるため、人気も高いといえます。各種の税制優遇措置も魅力です。反面、物件価格に広告費が上乗せされていたりして高いというデメリットがあります。また、購入直後は「新築物件」として家賃を高く設定できますが、2人目以降の入居者からは「新築」ブランドは使えなくなることにも注意しましょう。

築浅マンションのメリットは、新築ほどではないですが、新しいのでやはり資産価値が高く、また新築と比較すると価格も多少下がるためおトク感があります。しかしながら、物件の場所によっては新築とほとんど変わらない価格で取引されている物件もあります。また年数がたつと修繕費もかかってきます。

中古マンションのメリットは、何といっても物件価格が安いことです。そのため、高い利回りが期待しやすくなります。過去に入居者がいたという実績も大きな安心感につながります。また、一口に「中古」といっても、物件の属性(築年数やグレード)によって千差万別です。中古マンションは新築や築浅に比べ物件数が多いので、そのなかから、自分の希望に合った物件を選ぶことができるのもメリットです。リフォームやリノベーションで自分の思い通りに価値を高めることができる点も魅力といえます。なお、中古マンションの場合、耐震性を気にされる方もいるかもしれませんが、昭和56年以降に建築された中古マンションは新耐震基準を満たす物件を選ぶようにしましょう。デメリットは、修繕費や管理費などのコストがかかる点といえます。

失敗事例2.社宅契約が終わり全室一気に空室になってしまった

ある会社が社宅として一括借り上げをしていたマンションを空室の心配がないだろうと購入。しかし数年後に社宅を解約され全室が一気に空室になった。ローンの返済に充てていた家賃収入が突然ゼロになったためローンが払えなくなってしまった。

【対策】

一括で法人が借り上げた物件は検討から外すか、一斉退去に耐えられるような資金の積み立て計画を組んでおく。また、空室や家賃滞納、災害や地震などのリスクを低減する保険に加入しておく。

マンション投資において、天災リスクや空室リスク、管理リスクを避けることは難しいです。ただし、発生してしまったときでも、保険をかけておけばリスクを軽減することはできます。例えば、火災保険や地震保険に加入することで、天災リスクを一定程度カバーすることができます。また家賃滞納リスクについても、家賃保証会社を利用することで軽減することができます。入居希望者に対して、家賃保証会社への加入を条件とすることは、金銭的な負担をかけることにはなりますが、オーナーにとってはリスク軽減の選択肢の一つにはなります。同様に、管理リスクについては、賃貸管理会社の活用が考えられます。

収支計画を立ててみる

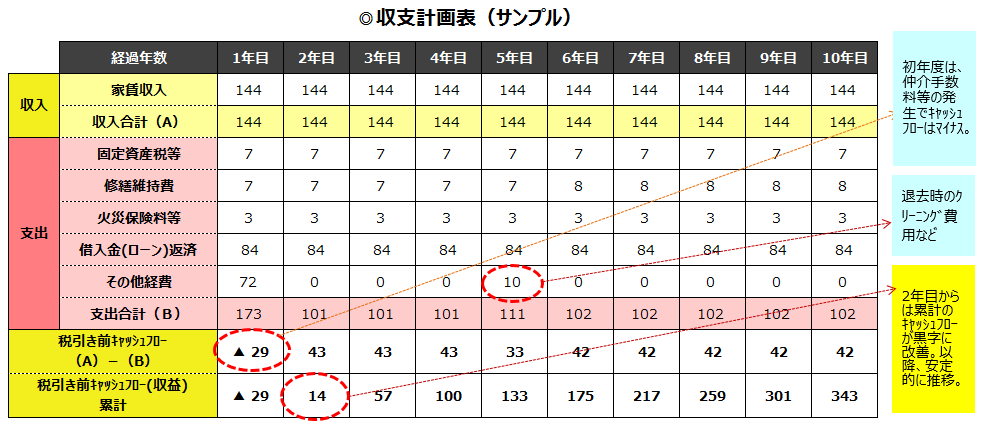

マンション投資にあたっては、自分で収支計画を立ててシミュレーションし、上のような収支計画表を作ってみることが重要です。なぜなら、マンション投資において次の理由があるからです。

- 表面利回りだけでなく、ゴールを設定して投資利回りを考える必要がある

- 発生するコストを考慮する必要がある

上の表はあくまでサンプルですが、シミュレーションをする時には、収入のみならず、借入金返済、税金、保険料、修繕費、内装修繕費用等のその他経費など、発生する可能性がある費用をすべて含めていきます。このように費用を固めに見積もって、それでも累計のキャッシュフローが大幅にプラスになるようであれば、そのマンション投資は収益性が高く、成功する可能性が高いといえます。逆に赤字が続くようであれば、投資は見送ったほうがよいでしょう。上の表では考慮していませんが、例えば、ローンを変動金利で借りている場合の金利の上昇(返済額上昇)や空室リスクを想定し、さらに保守的に作るのもよいでしょう。

収入と支出について

収入と支出について、購入時、運用中、売却中のそれぞれにかかるものを整理すると、次のようになります。

この収入合計の「A」を支出合計の「B」で割ってプラスになる部分が最終的な利回りになります。このように、マンション投資はゴール(売却して終了すること)も見据えて収支計画を立てる必要があります。

なお、上の表の借入金返済については、自己資金とローンの比率によって変わってきます。自己資金を多く投入すれば借入金返済額は少なくてすみますが、その分投資効率は悪くなります。自己資金を少なく抑えてローンを多くすれば(この状態を「レバレッジを効かせる)といいます)借入金返済額は多くなってしまいますが、投資効率は上がります。ローンの組み方は、年収やライフプランと合わせ、総合的に検討しましょう。

また、売却時の税金については、下記のように5年以上保有してから売却する方が税制面で有利で、節税につながります。

- 5年以下の場合=短期譲渡所得、課税39.63%(所得税30.63%(復興特別所得税含む)、住民税9%)

- 5年超の場合=長期譲渡所得課税20.315%(所得税15.315%(復興特別所得税含む)、住民税5%)

まとめ

マンション投資のリスクは、情報収集やリスクへの備えを行うことで、軽減・回避できるものが多いです。そして、マンション投資で失敗している人の多くは、このような備えを怠っている場合が多いのです。逆にいえば、リスクへの備えをきちんと行えば、マンション投資が成功する可能性は高くなります。もし、物件選びや収支計画表の作成で迷ったら、不動産会社や税理士、FPなどのプロに相談してみるのも一つの方法です。

投稿者プロフィール

- ファイナンシャル・プランナー

-

22年間日本生命でのファンドマネージャーや法人営業勤務。その後、独立系FPに転身。現在、一色FPオフィス代表として、個人相談や執筆、講演に従事。生命保険をはじめ、DC(確定拠出年金)、債券、ETF、デリバティブ、企業年金に特に精通。

(保有資格)

CFP®認定者、1級ファイナンシャル・プランニング技能士、証券アナリスト、宅地建物取引士、住宅ローンアドバイザー、1級DCプランナー、DCアドバイザー、管理業務主任者

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について

不動産売却後の確定申告は必要・不要?確定申告の流れや必要書類について 不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について

不動産売却の税金はどれくらい?売却益にかかる所得税・消費税・住民税について 不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説

不動産売却を成功させるポイント5つ!売却の流れや税金などの費用についても解説